しっかり働いているのに、

なぜか貯金が増えない…

家計簿をつけて収支を把握しているのに、お金が残らないのはなぜでしょうか。

実はその理由の多くは、収入の少なさではなく、家計の中に潜む見えにくい落とし穴にあります。

この記事では、

- 共働き世帯の家計の落とし穴

- 具体的な改善ポイント

をご紹介します。

今日からすぐに実践できる工夫ばかりなので、無理なく貯まる家計に近づけます。

浮いたお金を将来の安心につなげる方法まで解説するので、ぜひ参考にしてください。

共働き世帯に多い「家計の落とし穴」5つ

毎月、なぜかお金が残らない。

この悩みの背景には、収入の不足よりも支出の仕組みが大きく関係しています。家計簿をつけても改善できないのは、そもそも家計に「見えないムダ」が潜んでいるからです。

ここで紹介する5つの落とし穴は、どれも共働き世帯が陥りがちな典型的なパターンです。

「うちは当てはまっている?」とチェックしながら読んでみてくださいね。

① なんとなくで契約した保険がそのまま

結婚や出産のタイミングで「安心のために入っておいた方がいい」と勧められて契約した保険。

そのまま何年も見直されず、固定費を圧迫しているケースは本当に多いです。

生命保険文化センターのデータによると、2人以上世帯の平均保険料はおよそ29,416円/月*。

*……参照:生命保険文化センター「生命保険に関する全国実態調査(2024年度)」

年間35.3万円以上、10年で353万円。

まさに隠れ住宅ローンのような大きな出費です。

学資保険・医療保険・終身保険を重複して契約している

子どもが大きくなっても、学資保険をそのまま払い続けている

更新型保険で、年齢が上がるごとに保険料が増えている

「いま本当に必要な保障」に絞る

掛け捨て型や共済に切り替えるだけで、月1〜2万円の固定費削減になることも珍しくありません。

保険は安心のための仕組みですが、過剰になると家計の足かせになります。ライフステージに合わせた定期的な見直しが家計改善に直結します。

② スマホ・Wi-Fiなど通信費が高すぎる

スマホ代、Wi-Fi代、子どものタブレット回線など、気づけば通信費だけで毎月2〜3万円以上かかっていませんか?

大手キャリアのままの契約継続や、使っていないオプションの放置などが大きな原因です。

総務省の調査によれば、2人以上世帯の通信費は平均12,616円*となっています。

*……参考:総務省「家計調査 / 家計収支編 二人以上の世帯」

しかし、大手キャリアでの契約や子ども用の端末を含めると月3万円を超えるケースもあります。3万円 × 12か月=年間36万円で、10年では360万円にものぼります。

夫婦それぞれ大手キャリアを契約したままになっている

契約した覚えのないオプション料金が発生している

家族のスマホをバラバラに契約している

家族全員で格安SIMに乗り換える

まとめ割やシェアプランを利用する

不要なオプションを外す

もし格安SIMに切り替えれば、月1万円前後に収まることも多いので、いままで月3万円以上かかっていた場合の差額は年間24万円以上。

この金額をそのまま積立投資に回せば、教育費の大きな助けになります。

▶︎ 私がスマホ代を7,800円削減した方法は、以下の記事でご紹介しています。

③ サブスクが積み重なっている

動画配信、音楽サービス、クラウドストレージ、子どもの学習アプリなど、ひとつひとつは数百円から1,000円程度でも、気づけば月に1万円近く払っているご家庭も少なくありません。

年間で12万円、5年で60万円に達します。旅行費や子どもの塾代にも相当する金額ですね。

しかし、忙しい共働き世帯ほど「解約が面倒だから」と放置しがちです。これを機に一度見直してみませんか。

契約しているサブスクをすぐにすべて言えない

1か月以上使っていないサービスがある

家族で同じサービスを別々に契約している

1か月以上使っていないサービスは解約する

家族でシェアできるプランにまとめる

定期的に契約一覧を見直す

「解約したら不便かも」と思っても、再契約はいつでも可能です。本当に必要なサービスだけを残すだけで、驚くほどお金の流れがスリムになります。

④ 夫婦で財布がバラバラ

「夫が住宅ローン、妻が食費と保育料」というように、夫婦で支出を分担しているご家庭は多いものです。一見効率的に見えますが、実はこれが家計がうまく回らない原因になっていることがあります。

実際、共働き世帯の「収入が2本ある強み」は、本来なら資産形成に有利です。しかし財布が分かれていると、その強みを活かせずブラックボックス家計になってしまうケースもあります。

家計全体で「毎月いくら使っているか」を把握できていない

教育費や貯金の担当が曖昧になっている

「自分の方が負担している」と不満を感じたことがある

生活費用の共通口座に収入から一定額を入金する

家計簿アプリでお金の流れを見える化する

貯金の目標額を夫婦で共有する

お金の全体像が見えるだけで無駄な出費は減り、夫婦間の不満も少なくなります。

⑤ 貯金を目的別に分けていない

「とりあえず貯金はしているから安心」実は、これも共働き世帯が陥りやすい落とし穴のひとつです。

目的を分けずに一つの口座に貯金していると、

- 旅行や娯楽に使いすぎて、必要な教育費が不足する

- 使っていいお金かどうかが曖昧で、気づかないうちに浪費してしまう

- 将来の資金計画が立てにくくなる

といった状況に陥りがちです。これでは、せっかく貯めたお金になんとなく消えてしまうリスクが高まります。

教育費・老後資金・旅行費を同じ口座で管理している

このお金は使っていいのかダメなのか判断に迷ったことがある

気づいたら旅行や買い物で貯金を取り崩している

教育費・老後資金・生活防衛資金を「専用口座」に分けて管理する

旅行や娯楽費は「使っていい口座」に分ける

目的別仕分けを行うだけで、「守る」「楽しむ」というお金の役割が明確になり、自然と貯まりやすくなります。

浮いたお金は「積立」に回す

ここまで紹介した落とし穴を埋めるだけで、月1〜3万円が簡単に浮くケースも少なくありません。

たとえば、保険の見直しで1万5,000円、通信費の切り替えで5,000円、不要なサブスクを解約して3,000円──合計すると、2.3万円の固定費削減につながります。

ここで大切なのが「浮いたお金をどう活かすか」です。生まれた余裕は、将来の安心に変えるために積立へ回すのがおすすめです。

学資保険に代わる選択肢としての積立投資

教育費は子育て世帯にとって最も大きな出費のひとつです。「学資保険で備える」という方法もありますが、低金利のいまは思ったほど増えません。

NISAを活用した投資信託の積立なら、複利の効果で効率的に教育資金を準備できます。

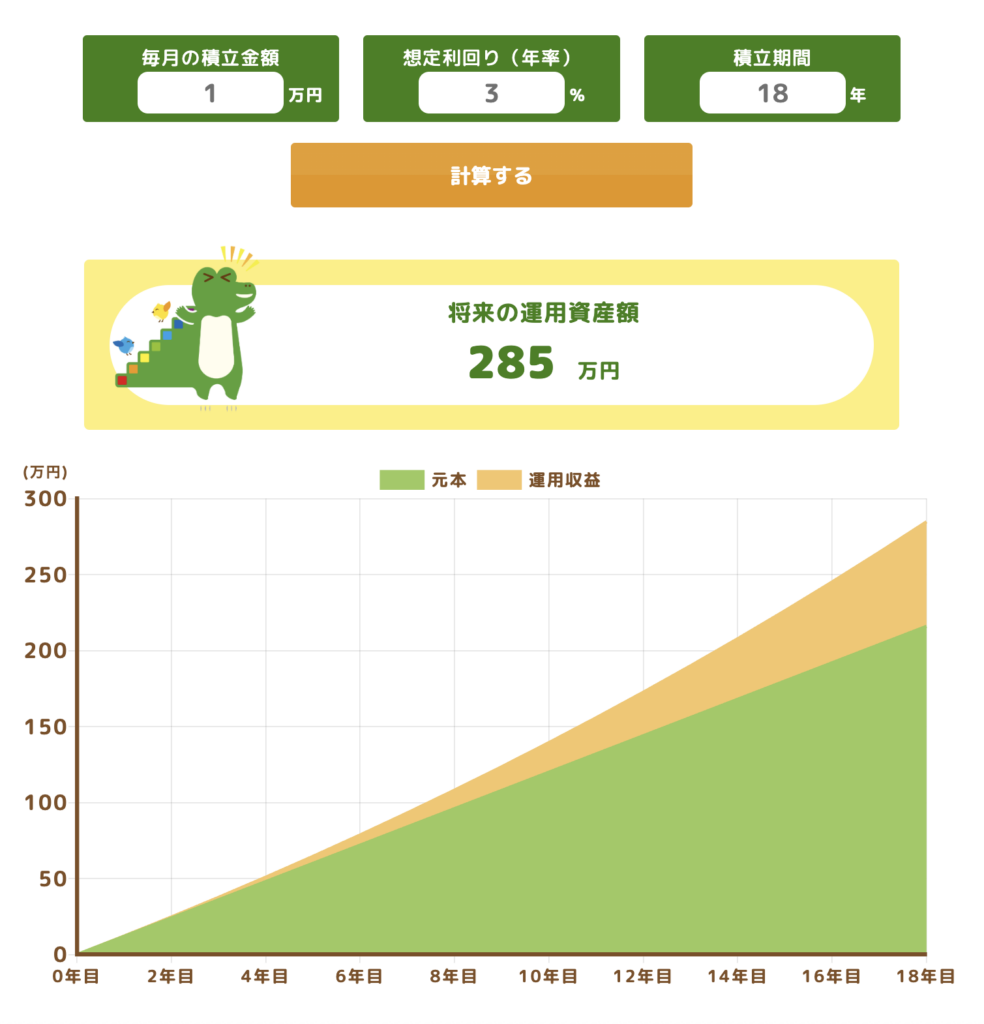

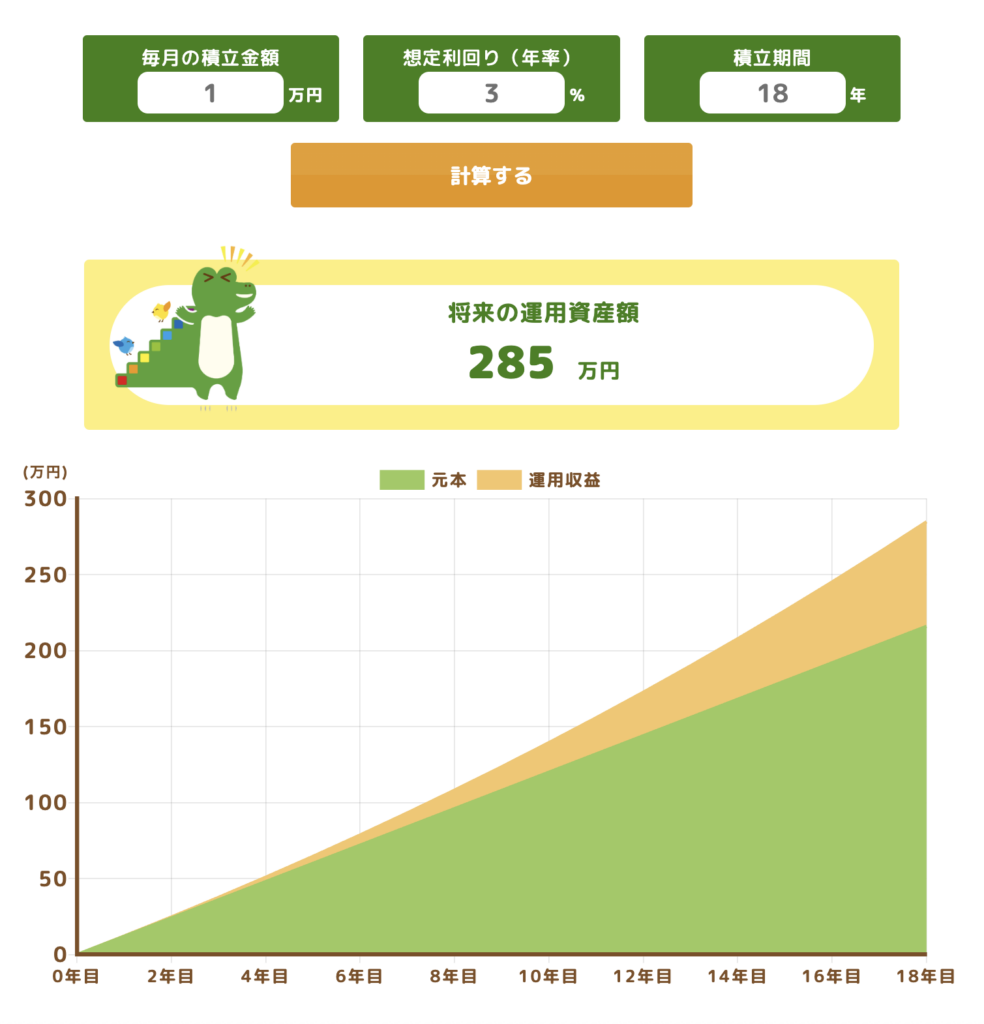

毎月1万円を18年間で積み立てた場合をシミュレーションしてみましょう。

- 貯蓄だけ

-

216万円

- NISAを使って年利3%で積立

-

約285万円

同じ1万円でも、積立投資に回すだけでなんと約69万円の差が生まれます。

大学の入学金を賄えそうな金額ですね!

▶ NISAの制度や始め方については、こちらの記事でやさしく解説しています。

少額からできる暗号資産の積立

もうひとつの選択肢が、少額から始められるビットコインなど暗号資産の積立です。

ビットコインなんて高すぎて無理!

と思う方もいますが、実は500円からでも購入可能で共働き世帯でも負担になりません。

年8%前後といわれているビットコインの過去の平均成長率を参考にすると、少額でも積立を続ける意味が見えてきます。

毎月5,000円を10年間コツコツ積み立てた場合を比べてみましょう。

- 貯蓄だけ

-

60万円

- ビットコインを年利8%で積立

-

約91.5万円

同じ金額でも、運用するかどうかで10年間で最大30万円以上の差が出る可能性がありますし、実際にはそれ以上の成果を出せるかもしれません。

暴騰や暴落のイメージもある暗号資産ですが、過去の実績をみると価格は右肩上がりなのも事実です。価格変動が大きい暗号資産だからこそ、毎月定額での積立に意味があります。

浮いたお金をただ貯金に置いておくか、少しでも運用に回すかで将来の安心感は大きく変わりますね。

▶ 「ビットコインって今からじゃ遅い?」と不安な方へ、今からでも間に合う理由を解説しています。

\ 少額からの積立体験 /

仕組みを整えれば家計は必ず改善できる

共働きでしっかり稼いでいても、なぜか貯まらない。その原因は収入の少なさではなく、家計の仕組みにあることが多いのです。

なんとなく入りっぱなしの保険、割高な通信費、積み重なったサブスク、夫婦でバラバラの財布、目的が定まらないままの貯金……。こうした落とし穴をひとつずつ見直せば、どの家庭でも毎月数万円の余裕を生み出せます。

収入を増やすよりも、仕組みを整える方がはるかに近道です。

そして、その浮いたお金は「積立」に回すのがおすすめです。

将来の教育費や老後資金は、一度に準備できるものではありません。小さな積立をコツコツ続けることでしか形にならないものです。

ぜひこの記事をきっかけに、ひとつずつ改善してみてください。今日の小さな見直しで、数年後にはきっと「お金が貯まる家計」に変わっているはずです。

▶︎ 仮想通貨には「損をしない買い方のコツ」があります。以下の記事でわかりやすく解説しているので、ぜひご覧ください。

\ 忙しい共働き世帯でも簡単 /

Coincheckで少額投資を試してみる